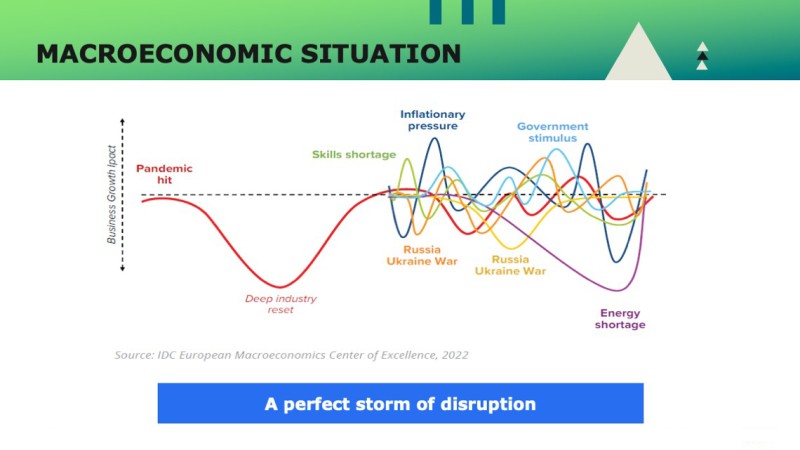

Detaillierte Informationen über den Markt, in dem ein Unternehmen sich bewegt, sind ebenso wichtig wie die genaue Kenntnis der Kundenerwartungen, um auch künftig erfolgreich agieren zu können. Seit Beginn der Pandemie hat dieses Umfeld sich stark verändert. Die Geschwindigkeit und Tragweite von Veränderungen haben zugenommen. Es hat ein neues Zeitalter begonnen – das Zeitalter der Polykrisen.

Wir liefern Ihnen einen Überblick über die wichtigsten Entwicklungen im ITK-Markt in den nächsten drei Jahren und prüfen, welche Auswirkungen diese auf den Channel haben.

Inhaltsverzeichnis

- Makroökonomische Trends

- Zahlen und Trends: Wie Europa in seine digitale Zukunft investiert

- Der Blick auf Deutschlands IT-Ausgaben

- Der Schlüssel zum Erfolg: Zentrale Einflussgrößen auf die Channel Performance

- Die Quintessenz

Die makroökonomische Entwicklung

Wir sehen im Wesentlichen 3 Faktoren, die einen Einfluss auf die zukünftige Entwicklung der Tech-Branche haben werden.

- Inflation: Im Jahr 2022 sind die Energiepreise durch die Decke gegangen und haben sich dann auf einem hohen Niveau eingependelt. Daher wird erwartet, dass die Technologieanbieter ihre Preise anheben werden, falls sie es nicht schon getan haben.

- Neuausrichtung der Lieferketten: Die russische Invasion der Ukraine hat zu zahlreichen geopolitischen Spannungen geführt, die einen Einfluss auf die gesamte europäische Wirtschaft haben.

- Fachkräftemangel: Laut IDC sehen es 74 Prozent aller europäischen Unternehmen als schwierig oder sehr schwierig an, IT-Stellen zu besetzten.

Diese drei Faktoren sind miteinander verknüpft und beeinflussen sich gegenseitig. Volatilität und Unsicherheit sind zur neuen Normalität geworden und das wirkt auf die Hersteller, den Channel und auch die Kunden. Sie alle müssen flexibel bleiben und sich an die veränderten Bedingungen anpassen. Wir konnten in der Vergangenheit beobachten, dass der Vertrieb über den Channel resilient ist. Diese Widerstandsfähigkeit ist vermutlich auch der Grund für den positiven Blick auf 2023. Lt. Canalys erwarten nämlich 72 Prozent der Partner ein Umsatzwachstum für dieses Jahr.

Zahlen und Trends: Wie Europa in seine digitale Zukunft investiert

Laut IDC werden sich die ITK-Ausgaben in diesem Jahr auf ca. 1,1 Billionen € in Europa belaufen. Für den Beobachtungszeitraum von 2021 – 2026 wird eine durchschnittliche jährliche Wachstumsrate (CAGR) von 5,4 Prozent erwartet, sodass für 2026 ITK-Ausgaben in Höhe von 1,3 Billionen € prognostiziert werden.

Für 2023 wird ein Wachstum von ca. 4 Prozent im Vergleich zum Vorjahr erwartet (vgl. Gartner und IDC). Dieses Wachstum wird hauptsächlich durch die skandinavischen Länder und Großbritannien vorangetrieben. Berücksichtigt werden sollte in diesem Zusammenhang auch, dass der russische Markt in den europäischen ITK-Ausgaben enthalten ist, sodass die Wachstumsrate in Europa etwas höher liegen dürfte

Wir erwarten, dass das Softwaresegment in den kommenden Jahren das dynamischste Wachstum verzeichnen wird. In der Vergangenheit hat es sich in stürmischen Zeiten als bemerkenswert widerstandsfähig erwiesen. Auch Cloud-Solutions werden eine treibende Kraft in Europas

Technologiemarkt sein. Mit der Einführung von KI-Plattformen, Application-Plattformen und kollaborativen Anwendungen wird dieses Wachstum weiter beflügelt.

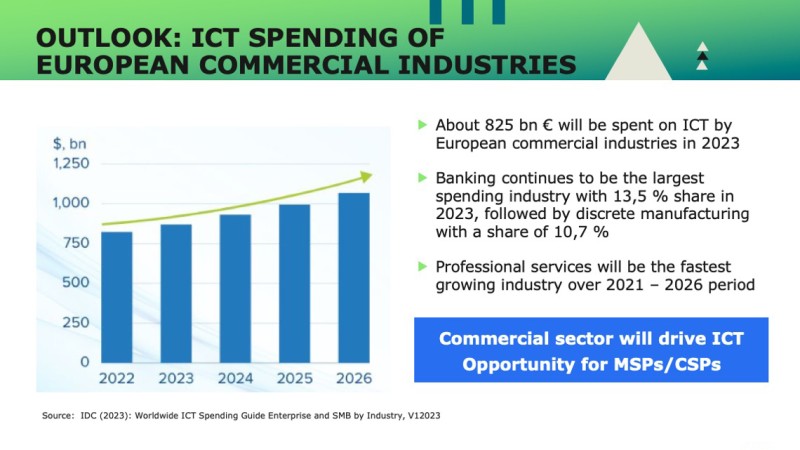

Teilt man den ITK-Markt in Commercial und Consumer auf, so zeigt sich, dass der kommerzielle Sektor für ca. 72 % der Ausgaben verantwortlich ist und die treibende Kraft der erwarteten zukünftigen positiven Entwicklung ist. Dabei wird der Bereich Services in den nächsten Jahren voraussichtlich am stärksten wachsen. Das Wachstum im Consumer-Segment wird unter 1 Prozent bleiben, da die steigenden Lebenshaltungskosten die Konsumentenbudgets reduzieren.

Für das Jahr 2023 erwartet IDC Ausgaben in Höhe von 825 Milliarden € im kommerziellen Markt. Bankwesen und produzierende Unternehmen werden die beiden Branchen mit den höchsten Technologieinvestitionen sein. Allein diese beiden sollen für ca. 200 Milliarden € verantwortlich sein. Der Bankensektor wird in Datenbankmanagement, Ressourcenmanagement und die Automatisierung des Kerngeschäfts investieren. KI wird verstärkt eingesetzt werden, um flexiblere und personalisiertere Dienstleistungen anzubieten und so das Kundenerlebnis zu verbessern. Der Fertigungssektor wird, wie auch schon in der Vergangenheit, den Fokus auf die Gewährleistung kosteneffizienter Abläufe legen. Zudem werden auch Investitionen in Technologien zur Bewältigung wachsender Datenmengen und zur Entlastung der Mitarbeiter durch Robotik und robotergestützte Prozessautomatisierung getätigt werden.

Der Blick auf Deutschlands IT-Ausgaben

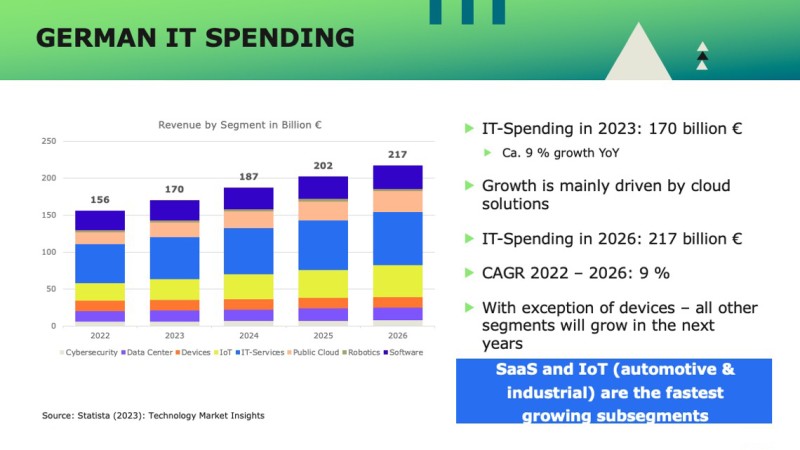

Im Jahr 2023 werden in Deutschland voraussichtlich 170 Milliarden € für IT ausgegeben. Dies entspricht einer Wachstumsrate von ca. 9 Prozent im Vergleich zum Vorjahr. Auch für die nächsten drei Jahre wird eine durchschnittliche jährliche Wachstumsrate von 9 Prozent erwartet. Dies führt im Jahr 2026 zu einem Marktvolumen von 217 Milliarden €.

Genauso wie im europäischen Markt wird auch in Deutschland das Wachstum in den nächsten Jahren maßgeblich vom Cloud-Geschäft getrieben. Aber im Grunde werden – mit Ausnahme des Segments Devices – alle Marktsegmente in den nächsten Jahren wachsen. Es wird angenommen, dass die Bereiche SaaS (Software as a Service) und IoT (Internet of Things) am schnellsten wachsen werden. Dabei wird sich das Wachstum insbesondere auf die IoT-Bereiche Automotive und Industrial fokussieren.

Der Schlüssel zum Erfolg: Zentrale Einflussgrößen auf die Channel Performance

Nun stellt sich die Frage, welche Auswirkungen die oben beschriebenen Entwicklungen auf den Channel haben. Wir sehen im Wesentlichen drei Faktoren, die zukünftig die Performance des Channels beeinflussen werden. Das sind die Beschaffung von Infrastruktur-Hardware, der Wandel des Angebotssortiments und die Schlüsselrolle der Dienstleistungen.

- Die Beschaffung von Infrastruktur-Hardware

25 Prozent der europäischen Unternehmen haben Schwierigkeiten ihre Cloud-Kosten zu kontrollieren. Das ist laut einer IDC-Umfrage der Hauptgrund für das Scheitern von Cloud-Projekten. Daher reevaluieren Kunden ihre Public-Cloud-Strategien und wenden sich an erfahrene, kompetente Partner, um Unterstützung beim Aufbau und Einsatz komplexer Hybridlösungen zu erhalten.

Wir sehen schon seit einiger Zeit, dass sich die Lieferzeiten wieder verkürzen und Liefertermine besser vorhergesagt werden können. Laut CONTEXT gibt es zwar noch immer für einzelne Produkte Lieferzeiten von 6 Monaten und mehr aber trotzdem verbessert sich die Situation insgesamt. Partner sind nun in der Lage ihre ausstehenden Aufträge zu bearbeiten – insbesondere in den Bereichen Networking und Data Center Equipment. Dies hat auch einen positiven Effekt auf das Softwarebusiness.

Zudem rückt der Aspekt der Nachhaltigkeit zunehmend in den Vordergrund aufgrund gesetzlicher Regelungen und steigender Energie- und Rohstoffkosten. Die Nachfrage nach nachhaltigen und energieeffizienten Lösungen nimmt zu und ist ein weiterer Treiber für die Modernisierung der IT-Infrastruktur. - Der Wandel des Angebotssortiments

Die Zusammensetzung der Angebote, die vertrieben werden, ändert sich. Das Segment Devices ist weitestgehend gesättigt. Das Wachstum hat sich verlagert – weg von Devices und hin zu den Bereichen Networking, Edge Infrastructure, Cloud, Software und Services. Auch Cybersecurity wird im Fokus der Unternehmen bleiben. Diese Verlagerung hat Auswirkungen auf zahlreiche Produkte und Dienstleistungen. Partner, die einen starken Fokus auf Client-Hardware haben, könnten zukünftig zunehmend Schwierigkeiten haben, im Markt zu bestehen. Ein breites Produktportfolio wird künftig eine entscheidende Stärke der Vertriebspartner sein. Allerdings ist dies nicht für jeden Partner realisierbar. Größere Partner können zwangsläufig ein breites Sortiment anbieten. Kleinere Vertriebspartner werden gezwungen sein, sich zu spezialisieren. Gelingt es ihnen in diesem Zusammenhang, von wenig rentablen Devices auf gewinnträchtigere Infrastrukturlösungen umzusteigen, so werden sie langfristig ihren Erfolg steigern. - Die Schlüsselrolle der Dienstleistungen

Dienstleistungen spielen eine immer wichtigere Rolle für Vertriebspartner. Mit ihrer Hilfe können sie einen echten Mehrwert für ihre Kunden schaffen und sich somit von Wettbewerbern differenzieren. Services sind insbesondere dann essenziell, wenn es darum geht, Kunden beim Aufbau und Einsatz hybrider IT-Lösungen zu helfen.

Zudem spielen Dienstleistungen eine elementare Rolle bei der Identifikation und Bewältigung von Sicherheitsbedrohungen sowie bei der Ermittlung von Potenzialen zur Effizienzsteigerung. Die Expertise der Partner ermöglicht es, Schwachstellen aufzudecken und proaktiv Maßnahmen zur Risikominimierung zu ergreifen. Gleichzeitig unterstützen sie Kunden dabei, ihre Ressourcen effektiver einzusetzen und ihre Abläufe zu optimieren.

Die Attraktivität von Dienstleistungen wird durch ihre in der Regel höhere Rentabilität unterstrichen. Im Vergleich zu Produkten leisten Dienstleistungen in der Regel einen größeren Beitrag zur Gewinnmarge. Dies liegt nicht nur an den direkten Erlösen aus den erbrachten Dienstleistungen, sondern auch an den langfristigen Vorteilen, die sich aus der engen Zusammenarbeit und dem kontinuierlichen Support ergeben.

Vor diesem Hintergrund ist deutlich erkennbar, dass die strategische Fokussierung auf Dienstleistungen empfehlenswert ist, bietet sie doch langfristig sowohl für Kunden als auch Anbieter erhebliche Vorteile.

Die Quintessenz

IT-Investionen können Lösungen für viele auftretende Herausforderungen bieten und dazu beitragen wichtige Wettbewerbsvorteile zu erzielen. Daher sagen auch laut IDC 30 Prozent der europäischen Unternehmen, dass sie in den nächsten 12 Monaten in Multicloud Services, Automatisierung, Security und Data Systems investieren werden.

Jedes vierte europäische Unternehmen räumt ein, dass es keinen richtigen Überblick über seine Cloud Kosten hat. 17 Prozent sagen, dass sie beim Wechsel in die Cloud keine vollständige Budgetplanung hatten. Jeder zweite IT-Leiter kämpft mit Problemen, die durch eine mangelnde Vorbereitung des Wechsels in die Cloud verursacht worden sind. Deshalb sind Kunden schon dabei ihre Public-Cloud-Strategien neu zu bewerten. Sie werden sich an erfahrene und kompetente Partner wenden, um Unterstützung beim Aufbau und Betrieb komplexer Hybridlösungen zu bekommen. Daher lautet unsere erste Schlussfolgerung: Die Risiken, die durch die aktuelle makroökonomische Situation entstehen, können in Chancen umgewandelt werden.

Die zweite Schlussfolgerung lautet: Der Channel gewinnt an Bedeutung. Denn mit seiner Vielzahl an möglichen Partnern kann er die Bedürfnisse von Herstellern und Kunden am besten erfüllen. Die großen Vertriebspartner haben finanzielle Resilienz und auch die größere Unterstützung der Hersteller. Ihnen fehlt es aber möglicherweise an Agilität und Flexibilität. So haben kleinere Vertriebspartner die Möglichkeit, durch spezielle Dienstleistungen echten Mehrwert zu schaffen und sich so vom Wettbewerb abzuheben.

Der Bedarf an Optimierung der Public-Cloud-Strategie wird steigen, die Nachfrage nach komplexen Hybridlösungen wird ebenso zunehmen wie die Anforderung, nachhaltige Lösungen zu bieten. Und all das wird die Relevanz des Channels erhöhen.

Werden Hersteller, unter dem Druck Kosten senken zu müssen, versucht sein, ihr Direktgeschäft auszuweiten? Ja. Aber viele andere werden den gegenteiligen Ansatz verfolgen. IBM, Salesforce, AWS und Google Cloud sind nur einige der Anbieter, die ihr Channel-Business zukünftig ausbauen wollen.

Partner werden immer wichtiger, um Kunden über den gesamten Produktlebenszyklus hinweg zu unterstützen, um Erneuerungen voranzutreiben und somit langfristig Mehrwert zu schaffen. Die Flexibilität, aus einer Vielzahl unterschiedlicher Angebote wählen zu können, um die individuellen Geschäftsanforderungen der Kunden zu erfüllen, ist ein wesentlicher Vorteil der Vertriebspartner. Deshalb sind die Channel-Partner gut beraten, strategische Allianzen zu bilden, um gemeinsam die komplette Wertschöpfungskette und den gesamten Lebenszyklus von IT-Produkten abzubilden. Was einer nicht kann, können viele. Und alle können davon profitieren.